Destruindo valor e diversas teses de investimento. O que aconteceu com a Smiles em 2018?

- Lucas Lima (Diretor Financeiro)

- 19 de out. de 2018

- 4 min de leitura

Em janeiro deste ano adicionamos a Smiles em nossa Carteira LMF UFPB, empresa que chamou atenção pela elevada rentabilidade, uma ótima geração de caixa, baixa necessidade de investimento e por ser uma excelente pagadora de dividendos. A companhia possuía um histórico de payout (porcentagem do lucro líquido distribuído) em torno de 100%.

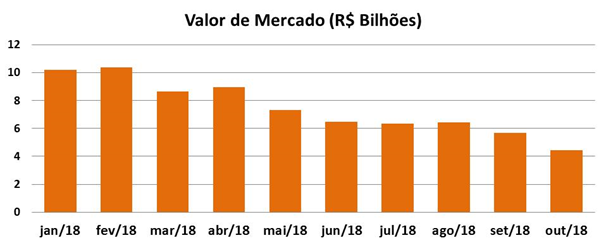

Mas o que levou a Smiles perder cerca de R$ 5,7 bilhões em valor de mercado este ano?

Podemos citar dois fatos que aconteceram ao longo do ano que fizeram com que uma das empresas mais queridas do mercado fosse aos poucos deixada de lado.

Smiles anuncia um corte na distribuição de dividendos de 100% para 25% do lucro. (Março/2018)

Gol anuncia que não renovará o contrato com Smiles e fará reorganização societária. (Outubro/2018)

O primeiro acontecimento pegou de surpresa os investidores, onde muitos analistas, bancos e corretoras possuíam a Smiles em suas carteiras de dividendos, justamente por apresentar um ótimo histórico de distribuição.

Dessa maneira, a mudança nas políticas de distribuições fizeram com que muitos investidores se decepcionassem com tal política e deixassem o papel, impactando fortemente as ações após o anúncio. Porém, muitos acreditaram na época que a queda nas ações foi exagerada, e visualizaram nessa queda uma ótima oportunidade, dado que os ótimos fundamentos da companhia permaneceram os mesmos.

De um lado tínhamos aqueles que acreditavam que a decisão da Smiles seria para realizar uma possível aquisição no futuro, e que a operadora de turismo (CVC) poderia estar no radar, do outro lado, aqueles que acreditavam que a decisão seria apenas para beneficiar a Gol. O fato é, até hoje não sabemos.

Tam e Gol, Multiplus e Smiles, o mesmo caminho para ambos.

No mês passado, quando a Latam anunciou que iria fechar o capital da Multiplus por meio de uma oferta pública de aquisição (OPA), as ações da Smiles despencaram. A explicação da queda estava no receio dos investidores da companhia sobre a possibilidade que a GOL tinha de seguir o mesmo caminho e encerrar o contrato com seu programa de fidelidade.

Na época, mais uma vez , alguns investidores visualizaram a queda da Smiles ante esse cenário como exagerada, principalmente pelo longo tempo de contrato que apenas se encerrará em 2032, diferente da Multiplus (2024), assim como, pelo cenário completamente diferente da sua concorrente, onde a Smiles apresenta ótimos fundamentos e ganhos contínuos de Market share. A Multiplus talvez não fosse nem o principal medo da Smiles em relação a concorrência, dado diversos fatores, o crescimento do programa da linha aérea Azul (TudoAzul) está sendo olhado mais de perto.

O receio da maioria estava certo. Na última segunda-feira (15), a Gol anunciou ao mercado que não pretende renovar o contrato operacional e o contrato de prestação de serviços de backoffice da Smiles, além da atual data de validade 2032. A notícia tornou a empresa que era uma das mais queridas do mercado, a maior queda do Ibovespa no ano, com desvalorização de cerca de 50%, fazendo perdê-la R$ 2,5 bilhões de valor de mercado.

No anuncio, a Gol informou que fará uma reorganização para simplificação da governança societária, reduzir custos e despesas operacionais. Para o presidente da Gol, Paulo Sérgio Kakinoff, manter os negócios separados deixaria a Smiles e a Gol em desvantagem em relação as outras empresas do setor que têm operações integradas.

E as boas práticas de governança? Os investidores da Smiles estão se sentindo prejudicados em alguns pontos, primeiro que eles terão que aceitar a mudança de um negócio bastante rentável com um setor promissor, para um setor aéreo que tem por característica diversos riscos e um balanço bastante instável. Outro ponto é que a companhia era vista no mercado com alto potencial de geração de valor, principalmente dada as informações divulgadas recentemente ao mercado sobre a recomendação que diretoria executiva faria para o Conselho de administração da Smiles de pagamento de 100% do lucro líquido, sob a forma de dividendos aos acionistas. De fato, os princípios da transparência e governança corporativa foram deixados de lado.

A Gol também informou que poderá buscar outras alternativas para incorporar a Smiles, incluindo uma OPA (Oferta Pública de Aquisição), caso a reorganização não seja aprovada, porém, essa aquisição de ações seria difícil para Gol, dado que a companhia teria problemas com a capacidade de caixa.

Quais serão os próximos passos?

GLA criará ações preferenciais especiais e a venda das ações ordinárias de emissão da GLA para o acionista controlador, Volluto.

Incorporação da Smiles pela Gol, com emissão de ações preferenciais da companhia aérea e de uma nova classe de preferenciais resgatáveis.

Após o resgate das ações PN em dinheiro, GLA fará o aumento de capital com ativos e passivos da Smiles.

Migração da Gol para o segmento Novo Mercado.

A figura abaixo representa a demonstração da estrutura societária atual e da reorganização pretendida.

A Gol tem atualmente uma participação de aproximadamente 36% no mercado brasileiro de aviação e uma participação maior que 50% no mercado brasileiro de programas de fidelidade. A companhia estima que as assembleias gerais de acionistas que deliberarão sobre a reorganização sejam convocadas em aproximadamente 100 dias.

Por fim, podemos dizer que a Smiles em 2018 além de conseguir o feito de perder tanto valor, destruiu também diversas teses de investimento, virando uma frustração para aqueles que acreditavam na empresa.

Comentários